Was ist das neue Quotensystem für Selbstständige und wie wirkt es sich auf Sie aus?

Mit dem am 27. Juli verabschiedeten königlichen Gesetzesdekret 13/2022 wurde ein neues Beitragssystem für Arbeitnehmer eingeführt, die in der Sonderregelung für Selbständige auf der Grundlage des jährlich erzielten Nettoeinkommens aus wirtschaftlicher, geschäftlicher oder beruflicher Tätigkeit, im Gegensatz zu dem bisherigen System, das das bisherige System, bei dem die Beitragsbemessungsgrundlage – mit einigen Einschränkungen – unabhängig vom Einkommen gewählt wurde.

Die Beitragsgrundlage wurde unabhängig vom Einkommen gewählt. Die Änderung wird ab 2023 in Kraft treten. A Nachstehend sind die wichtigsten Änderungen aufgeführt.

Wie das neue Beitragssystem in Spanien funktioniert

Wir fassen zusammen, wie das neue Beitragssystem für Selbstständige funktioniert:

1) Der Selbständige wählt vor Beginn des Jahres die monatliche Beitragsgrundlage, die seiner Prognose des monatlichen Durchschnitts seines Jahresnettoeinkommens innerhalb der durch Gesetz festzulegenden allgemeinen Tabelle (1) entspricht (2). 2. Nettojahreseinkommen im Rahmen der allgemeinen Tabelle der Bemessungsgrundlagen (1), die jedes Jahr durch das Haushaltsgesetz festgelegt wird. Jährliche Budgets.

2) Wenn sich im Laufe des Jahres die monatliche Schätzung Ihres Einkommens ändert, können Sie eine Änderung Ihrer Einkommensbasis beantragen. Änderungen der Grundlage nach Bedarf. Dieser Antrag kann bis zu 6 Mal pro Jahr gestellt werden und gilt ab dem folgenden Zeitpunkt unmittelbar folgenden Zweimonatszeitraum.

3) In jedem Fall sind die gewählten Grundlagen vorläufig, bis sie reguliert werden. Regularisierung.

4) Der als Selbständiger eingetragene Arbeitnehmer ist verpflichtet, eine Einkommensteuererklärung abzugeben.

5) Die Regulierung des Beitrags zum Zwecke der Festlegung der Beitragsgrundlagen und der endgültigen monatlichen Beiträge für das entsprechende Jahr erfolgt auf der Grundlage des einmal erzielten und von der Steuerverwaltung ab dem folgenden Jahr mitgeteilten Jahreseinkommens. Die endgültigen Beitragsgrundlagen setzen sich zusammen aus:

a) Freiberufler: Einkünfte aus allen wirtschaftlichen, geschäftlichen oder beruflichen Tätigkeiten, die der Selbstständige in jedem Geschäftsjahr ausübt, entweder als Einzelperson oder als Partner oder Mitglied irgendeiner Art von Körperschaft gemäß den Bestimmungen der persönlichen Einkommenssteuerregeln.

b) Angestellte von Unternehmen: Das gesamte Einkommen aus der Beteiligung am Eigenkapital derjenigen Unternehmen, an denen sie zum Zeitpunkt der Entstehung der Körperschaftsteuer eine Beteiligung von mindestens 33 % des Aktienkapitals halten oder als Direktor eine Beteiligung von mindestens 25 % haben, sowie das gesamte Einkommen aus ihrer Tätigkeit in diesen Unternehmen.

c) Höhe der Sozialversicherungsbeiträge.

d) Abzug für allgemeine Kosten in Höhe von 7 % für Freiberufler und 3 % für Angestellte.

6) Nach der Ermittlung der Höhe der Einkünfte werden diese anteilig auf den zu regularisierenden Zeitraum verteilt (2) und die endgültigen Grundlagen festgelegt.

a) Liegt das Durchschnittseinkommen innerhalb der der vorläufigen Bemessungsgrundlage entsprechenden Spanne, wird keine Anpassung vorgenommen und die vorläufige Bemessungsgrundlage wird endgültig.

b) Liegt das Durchschnittseinkommen in einer höheren Kategorie als die vorläufige Bemessungsgrundlage, wird die Mindestbemessungsgrundlage der Kategorie, die dem Einkommen entspricht, als Minimum angewandt, und die Sozialversicherungsbehörden werden

stellt eine ergänzende Abrechnung der Differenzen ohne Aufschlag aus.

c) Liegt das Durchschnittseinkommen unter der vorläufigen Bemessungsgrundlage, wird die Höchstbemessungsgrundlage der dem Einkommen entsprechenden Bemessungsgrundlage angewandt, und die Sozialversicherung erstattet die Differenzbeträge automatisch vor dem 30. April des Jahres, das auf das Jahr folgt, in dem die endgültigen Bemessungsgrundlagen festgelegt wurden.

April des Haushaltsjahres, das auf das Haushaltsjahr folgt, in dem die endgültigen Grundlagen festgelegt wurden.

(1) Selbstständige, die nicht als Familienangehörige eines Selbstständigen oder als Verwalter oder mitarbeitender Partner in dieses System einbezogen sind, können sich ebenfalls für die reduzierte Grundlagentabelle entscheiden, wenn sie absehen, dass ihr durchschnittliches Monatseinkommen den SMI nicht übersteigen wird.

(2) Die monatliche Beitragsbemessungsgrundlage, die in den Monaten des Leistungsbezugs bei vorübergehender Arbeitsunfähigkeit, bei Risiken während der Schwangerschaft, bei Risiken während der Stillzeit, bei der Geburt und Betreuung eines Minderjährigen und bei der mitverantwortlichen Betreuung des Säuglings sowie bei der Einstellung der Tätigkeit oder bei der Aufrechterhaltung der Tätigkeit in den Fällen, in denen sie als Selbständige gemeldet bleiben müssen, angewandt wird, wird endgültig und unterliegt folglich nicht der Regularisierung.

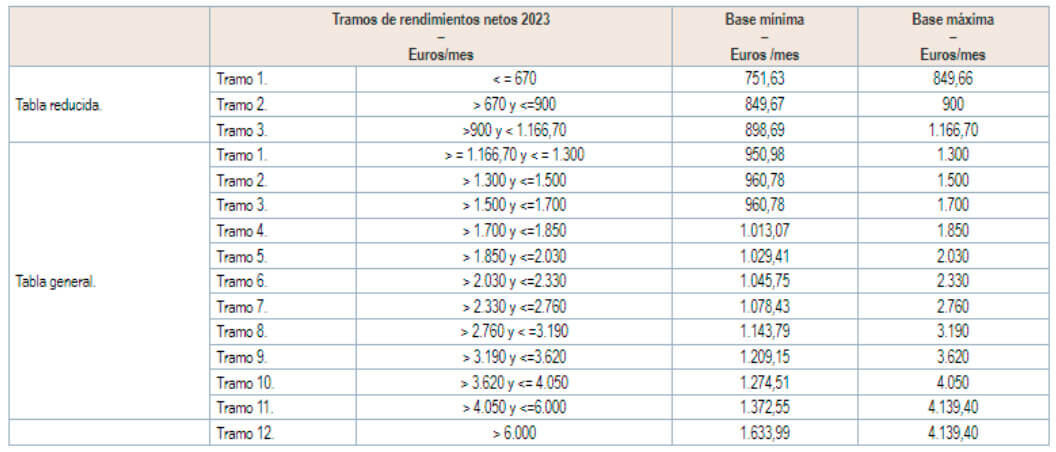

Cuadro de rendimientos y bases para 2023

Beispiel

- Juan beantragt eine vorläufige monatliche Beitragsbemessungsgrundlage von 1.050 € (innerhalb der Stufe 5). Der monatliche Beitrag beträgt: 1.050,00 € x 30,60% = 321,30 €.

- Wenn Sie Ihre persönliche Einkommensteuererklärung abgegeben haben, beträgt das Nettoeinkommen 40.000 €. Auf dieses Einkommen wird ein Abschlag von 7 % (2.800 €) angewandt und die Beiträge für Selbständige werden hinzugerechnet (321,30 € x 12 = 3.855,60 €). Das Ergebnis beträgt 41.055,60 €. Dieses Ergebnis wird über 12 Monate gemittelt als es gab keinen Monat, in dem nicht reguliert wurde (Krankheit, Kinderbetreuung usw.):

41.055,60 €/12 = 3.421,30 €. - Der Durchschnittsertrag von 3.421,30 € fällt in die Gruppe 9, so dass in Juans Fall die Mindestbemessungsgrundlage dieser Gruppe in Höhe von 1.209,15 € als endgültige Bemessungsgrundlage für das Jahr 2023 angewandt wird und die Sozialversicherung eine ergänzende Abrechnung über die Differenz zwischen der vorläufigen und der endgültigen Bemessungsgrundlage ausstellt.

Quoten-Rabatte

Für Selbständige, die zum ersten Mal angemeldet werden oder die in den beiden unmittelbar vorangegangenen Jahren (drei Jahre, wenn zuvor Prämien beantragt wurden) nicht angemeldet waren, gelten folgende Quoten:

- In den ersten 12 Monaten wird ein Beitrag von 80 € gezahlt.

- Für die folgenden 12 Monate einen Beitrag von 80 €, sofern sie in dem/den Kalenderjahr(en), die in diesen zweiten Zeitraum fallen, kein Nettoeinkommen über dem Mindestlohn (SMI) erzielt haben.

Übergangszeit

Selbstständige zahlen im Jahr 2023 weiterhin Beiträge zu der Bemessungsgrundlage, die für sie im Januar gelten würde, entsprechend der Bemessungsgrundlage, die sie bereits im Jahr 2022 haben, bis sie ihr Wahlrecht für eine neue Bemessungsgrundlage in Abhängigkeit von ihrem Einkommen ausüben.

Der Pauschalsatz und die anderen Leistungen, die für die derzeitigen Beiträge der Selbständigen gelten, werden unter denselben Bedingungen weiter angewandt, bis die für ihre Anwendung festgelegten Höchstfristen ausgeschöpft sind.

Selbständige, die am 31.12.2022 Beiträge auf einer höheren Beitragsgrundlage zahlten als derjenigen, die ihnen aufgrund ihres Einkommens zustünde, können diese Beitragsgrundlage oder eine niedrigere beibehalten, auch wenn ihr Einkommen die Anwendung einer niedrigeren Beitragsgrundlage als die beiden anderen bedingt.

Dies ist zu beachten, wenn Sie eine höhere als die Ihrem Einkommen entsprechende Beitragsbemessungsgrundlage beibehalten müssen, da Sie nach Einführung des neuen Systems Ihre endgültige Beitragsbemessungsgrundlage nicht mehr „wählen“ können.

Sind Sie selbstständig? Wie wirken sich die neuen Beiträge für Selbstständige 2023 auf Sie aus? Brauchen Sie Hilfe?